定額減税対応

経理担当者様の労力大幅カット

たかが1年限りの税計算業務。

されど経理担当には重くのしかかる税計算負担・・・。

定額減税は2024年6月〜12月までという期間限定で、経理担当のあなたが負担しなければいけない税計算業務になります。期間限定なので作業する工程は知れていると高をくくっていても、実際には従業員ごとに扶養親族による定額減税額の計算や、年末調整にて定額減税額が引ききれない時というケースもあり困惑することもあるかと思います。また、そうでなくても忙しい本業に加えて、税計算業務が増えるわけです。これでは、自由な時間を大きく奪われてしまい日々の疲労の蓄積が加速し、途方に暮れる毎日が目に見えています。

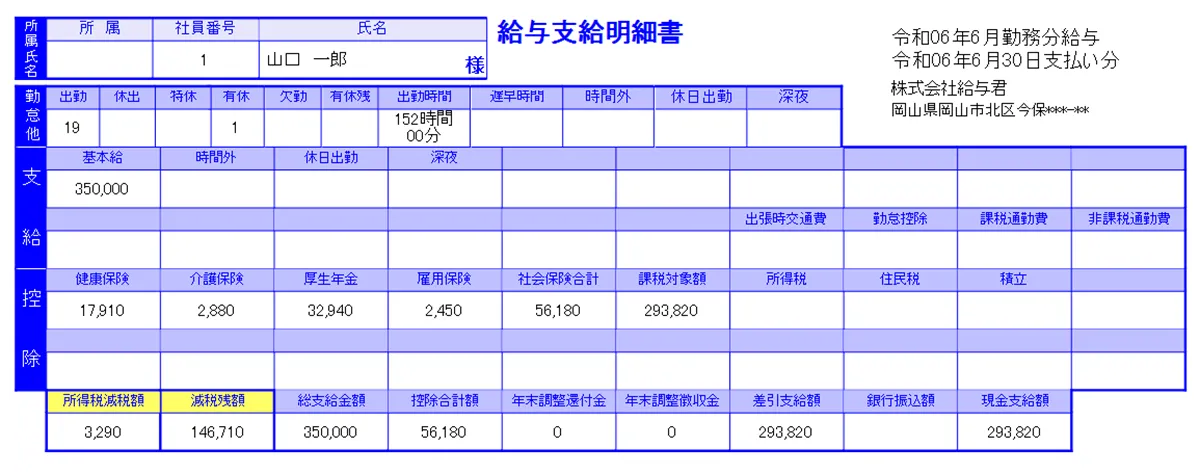

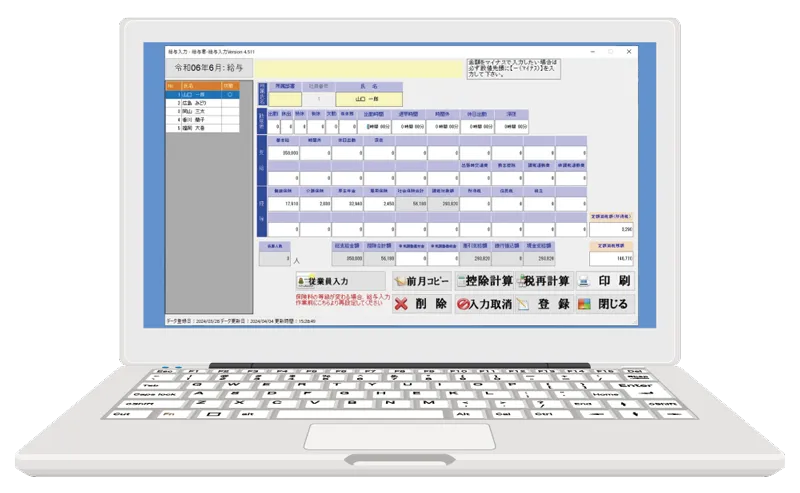

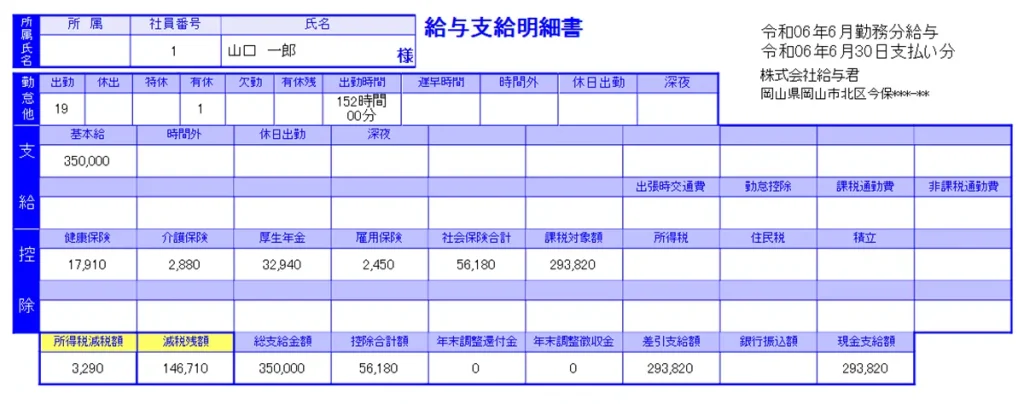

給与君3では、そういった経理担当のあなたの労力を大幅に削減して、簡単に定額減税に対応した給与支給明細書が作成可能となっております。給与明細書に関しては、上記画像のように出力でき、プリンターですぐ印刷が可能です。無料で全機能を試すことができる30日無料体験版をご用意しておりますので、この機会に今すぐお試しください。

令和6年6月から開始の

定額減税について

2024年度税制改正関連法が成立し、6月から「定額減税」が行われることとなりました。 2024年6月1日以降に支払われる給与等から所得税(令和6年分)と住民税(令和6年分)が減税されます。

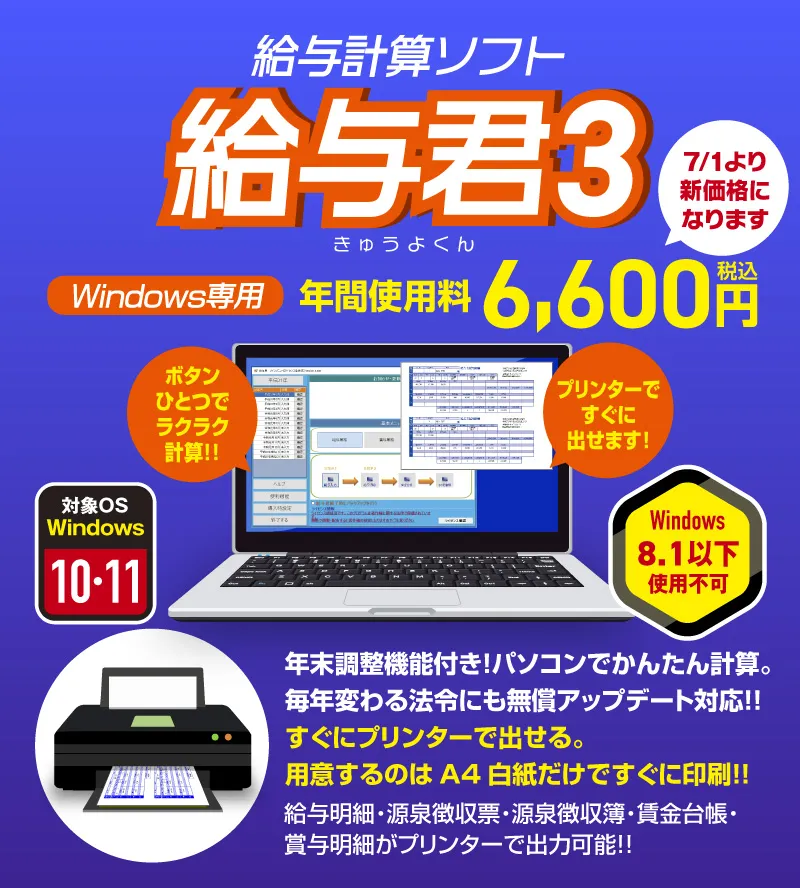

定額減税に関する情報を、給与計算を担当する皆様に分かりやすく解説します。給与計算ソフト「給与君3」は令和6年6月から行われる定額減税に対応したソフトになります。定額減税にお客様がどのように対応すればよいのか、定額減税がどのように給与計算に影響を与えるのか、また、その適用で考慮すべき点は何か、などを明確に理解するための情報をご紹介いたします。定額減税給与計算のプロセスをスムーズに行うために、このページをご活用ください。

現在、給与君3をお使いのお客様は、無償アップデートにて対応いたします。

給与君3のシステム対応

2024年5月の無償アップデートで以下に対応します。

- 定額減税対象者の抽出および定額減税金額の確定

- 給与・賞与計算における定額減税額を反映させた所得税の自動計算

- 給与・賞与明細等帳票への出力

- 源泉徴収票備考欄対応

面倒な定額減税の計算を簡単に済ませたいなら給与君3

定額減税の知っておきたい

ポイント5つをわかりやすく解説!

01定額減税の対象者について

あなたが対象かどうかご確認ください

- 2024年分の所得税の納税者である居住者

- 2024年分の所得税に係る合計所得金額が1,805万円以下

(給与収入のみの場合、年収2,000万円以下)

(子ども・特別障害者等を有する者等の所得金額調整控除の適用を受ける方は、2,015万円以下)

※居住者とは国内に住所を有する個人または現在まで引き続いて1年以上居所を有する個人

02定額減税の減税額について

所得税の減税額

| 本人 | 30,000円 |

|---|---|

| 同一生計配偶者(居住者で合計所得金額48万円以下) | 30,000円 |

| 扶養親族(居住者で控除対象扶養親族及び16歳未満の扶養親族) | 30,000円/人 |

住民税の減税額

| 本人 | 10,000円 |

|---|---|

| 同一生計配偶者(居住者で合計所得金額48万円以下) | 10,000円 |

| 扶養親族(居住者で控除対象扶養親族及び16歳未満の扶養親族) | 10,000円/人 |

※居住者とは国内に住所を有する個人または現在まで引き続いて1年以上居所を有する個人

03月次減税額の計算例

本人と扶養親族1人の場合

本人(世帯主)

30,000円

同居の扶養家族父親

30,000円

定額減税額 1世帯あたり

60,000円

の減税

本人と同一生計配偶者と扶養親族3人の場合

本人

(世帯主)

30,000円

同一生計

配偶者

30,000円

扶養親族

高校生17歳

30,000円

扶養親族

小学生10歳

30,000円

扶養親族

幼稚園生4歳

30,000円

定額減税額 1世帯あたり

150,000円

の減税

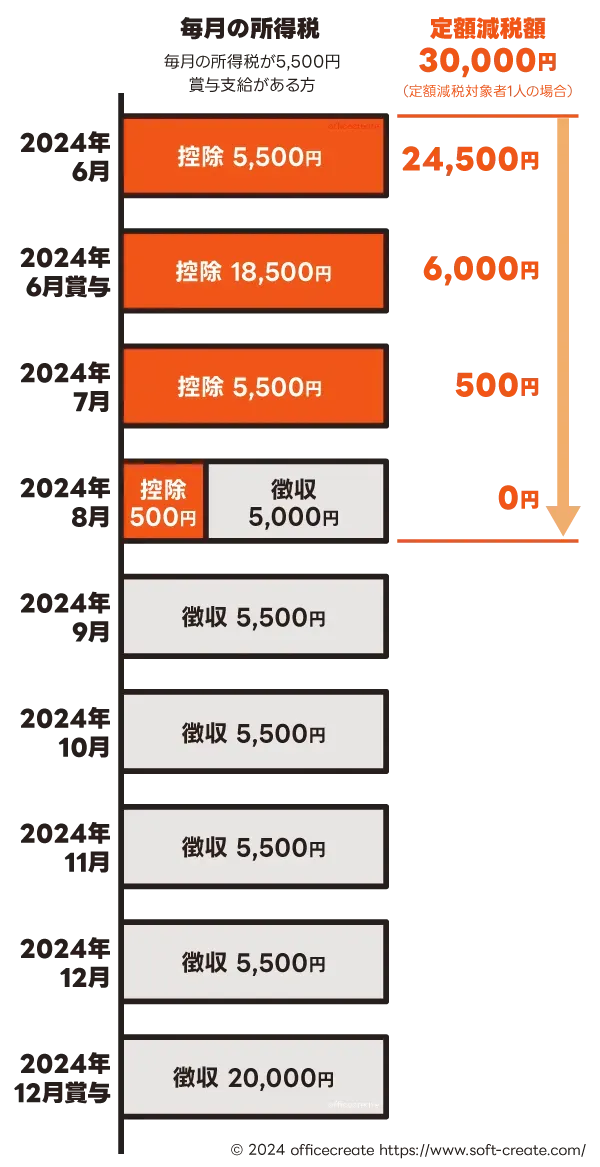

04定額減税による月々の所得税の減税方法

2024年6月1日時点 本人のみ1人の場合

所得税の減税は2024年6月から12月までの間、月々の給与から徴収されている所得税から減税を行います。定額減税対象が1人の場合、2024年6月から12月まで所得税が月ごとに最大3万円減税されます。月の所得税が3万円未満の場合は、残額が翌月へ繰り越され、全額控除されるまで続きます。

上記の図解で例えると、月の所得税が5,500円の場合、6月から7月は税金が免除され、8月には残り500円が控除され5,000円が徴収、9月から通常通り5,500円が徴収されます。この減税は2024年12月まで適用されます。

また、2024年12月の給与・賞与からも定額減税額をすべて控除しきれない場合には、定額減税残額を年末調整で精算し、控除外額として自治体などから給付予定です。

2024年12月の給与で定額減税を行い残額がある場合

(年末調整しても減税しきれない余りが有る・引ききれない時の例)

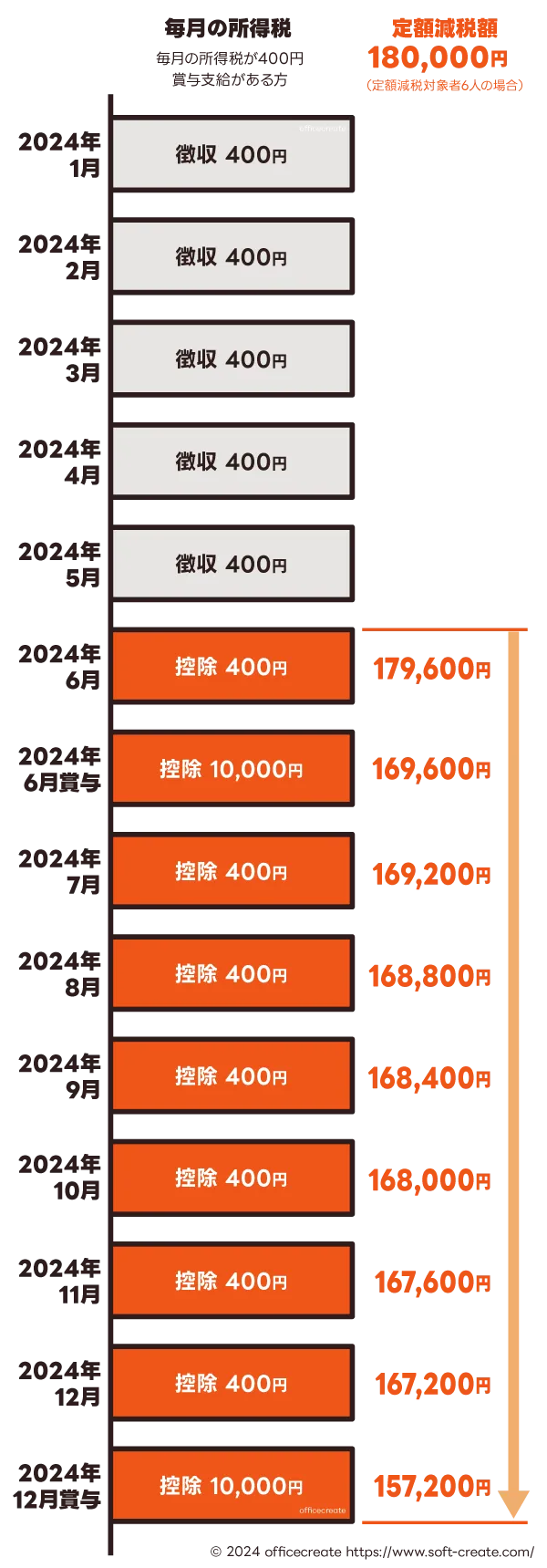

2024年6月1日時点

本人のみ1人の場合

※無断転載禁止

※無断転載禁止定額減税額

3,000円

の残額

2024年6月1日時点

本人と扶養親族5人の場合

※無断転載禁止

※無断転載禁止定額減税額

157,200円

の残額

定額減税の残額があった場合は年末調整で精算を行います。年調年税額が0の場合、支払った徴収額が還付金となります。年末調整後の定額減税残額は控除外額として、従業員がお住まいの各自治体などから給付予定になり、詳しくは各自治体にお問い合わせください。

定額減税に関するご質問は各自治体にお問い合わせください。

05ユーザー様の必要な準備

2024年6月1日以降に支払う給与・賞与の計算時までに行う準備

月次減税事務を行う為に6月1日時点の以下の控除対象者の確認

・源泉徴収税額表の「甲欄」が適用される従業員とその扶養親族等

※月次減税事務を行う前に提出された扶養控除等申請書の同一生計配偶者と扶養親族の人数

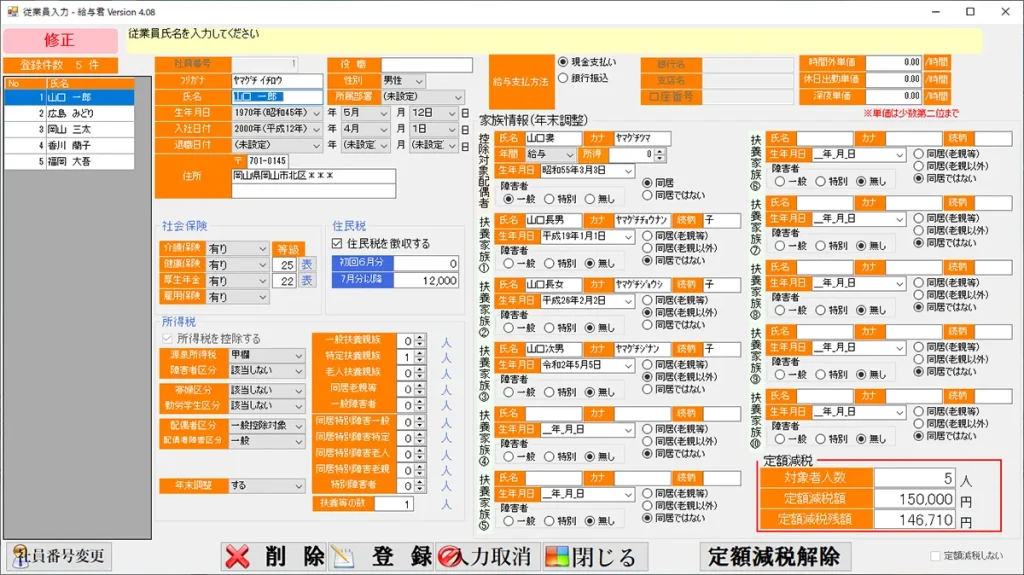

定額減税対応後の給与君3操作画面

給与入力画面

従業員の入力画面

給与明細書(出力)

(2024年4月現在、操作画面については5月アップデート時までに変更が加わる場合があります)

定額減税対応後の給与君3の操作はこちら30日間無料体験版はこちら